聚類分析在用戶分類畫像中的應(yīng)用——基于心理統(tǒng)計(jì)學(xué)的應(yīng)用思路與案例解析

編輯導(dǎo)語:聚類分析是對樣本或指標(biāo)進(jìn)行分類的一種統(tǒng)計(jì)方法,它能幫助我們窺探不同人群之間的數(shù)據(jù)差異,也被應(yīng)用于基于定量數(shù)據(jù)的用戶分類實(shí)踐中。本文作者結(jié)合某金融借貸服務(wù)流程再設(shè)計(jì)中的用戶分類案例,闡述了聚類分析在用戶畫像中的應(yīng)用,一起來看一下吧。

聚類分析 (Cluster analysis)是對樣本或指標(biāo)進(jìn)行分類的一種統(tǒng)計(jì)方法,屬于探索性的數(shù)據(jù)分析方法。

聚類分析將看似無序的對象(如桌子、人、樹木、情緒、觀念等)進(jìn)行分組、歸類,按照個體或樣本的特征將其分類,使得同一類別下的個體具有盡可能高的同質(zhì)性,而不同類別/組別之間則是盡可能高的異質(zhì)性,以更好地理解研究對象。

物以類聚,人以群分。借助聚類分析算法,可以幫助我們窺探不同人群之間的數(shù)據(jù)差異(如圖1)。因此,此種方法也被應(yīng)用于基于定量數(shù)據(jù)的用戶分類實(shí)踐中。

圖1:二維(2個變量 )下的聚類分析示意圖

然而,由于聚類分析所使用的數(shù)據(jù)并沒有明確的分類,聚類分析后的類別數(shù)量也是未知的。

即:我們不知道用來聚類分析的樣本大概有什么分布,也不了解系統(tǒng)會將其分成哪幾類,事先可能也沒有任何有關(guān)類別信息供參考。

因此聚類分析更像是一種建立假設(shè)的方法,而對相關(guān)假設(shè)的檢驗(yàn)還需要借助其它統(tǒng)計(jì)方法,在用戶畫像的生成過程中,建議將聚類分析當(dāng)做一種探索分類結(jié)構(gòu)、提供數(shù)據(jù)支撐的手段,而非(也不可能)完全依賴于聚類分析來形成最終用戶分類結(jié)論。

以下結(jié)合 某金融借貸服務(wù)流程再設(shè)計(jì)中的用戶分類案例,來具體闡述聚類分析在用戶畫像中的應(yīng)用。

01 聚類分析適用的數(shù)據(jù)類型

聚類分析所應(yīng)用的數(shù)據(jù)類型主要為多維度、連續(xù)/等級/分類變量,且要求數(shù)據(jù)量足夠大、客觀可測量,因此,較為適合應(yīng)用于研究者已擁有海量、多維度用戶客觀數(shù)據(jù)的情況。

數(shù)據(jù)來源如:已經(jīng)運(yùn)營一段時間的 產(chǎn)品后臺數(shù)據(jù)、電商瀏覽購買行為數(shù)據(jù)、客戶CRM數(shù)據(jù)、微信公眾號后臺數(shù)據(jù) 等。

基于這些數(shù)據(jù),我們可以以用戶實(shí)際產(chǎn)生的行為數(shù)據(jù)(如:點(diǎn)擊次數(shù)、轉(zhuǎn)發(fā)次數(shù)、使用頻率等)、人口學(xué)資料數(shù)據(jù)等客觀數(shù)據(jù)將用戶分成數(shù)類。正因此, 聚類分析被廣泛應(yīng)用于消費(fèi)者行為研究、細(xì)分市場研究、電子商務(wù)運(yùn)營策略研究等關(guān)注人群、市場和消費(fèi)行為的研究項(xiàng)目中。

聚類分析介入用戶分類的程序: 在用戶研究工作中,用戶分類可以基于定性或定量數(shù)據(jù)來進(jìn)行,但最終會收斂為一個具體、明確、符合經(jīng)驗(yàn)的分類模型,使之能夠服務(wù)于未來的產(chǎn)品設(shè)計(jì)與運(yùn)營。如圖2:

圖2:2019微眾銀行用戶調(diào)研之人群畫像

僅依靠數(shù)據(jù)無法幫助我們定義和解釋不同類別下的樣本輪廓,也無法將統(tǒng)計(jì)結(jié)果直接運(yùn)用于生產(chǎn)設(shè)計(jì)和運(yùn)營活動中。

因此聚類分析的方法應(yīng)當(dāng)結(jié)合前后期的定性研究(如產(chǎn)品走查、用戶訪談、內(nèi)部訪談、觀察、工作坊等)和定量研究(問卷調(diào)查、攔訪調(diào)研、接受度測試等)而進(jìn)行。在本案例中,研究者采取了先定性,后聚類,再補(bǔ)充定量的方式,來形成和運(yùn)用聚類分析的結(jié)果,如圖3:

圖3:金融借貸服務(wù)流程再設(shè)計(jì)-用戶畫像創(chuàng)建流程

再者,從機(jī)器學(xué)習(xí)角度上來說,聚類分析是一種 無監(jiān)督學(xué)習(xí) unsupervised learning,根據(jù)不同的數(shù)據(jù)選取策略和不同的聚類算法,系統(tǒng)會給出不同的分類模型。

至于哪個模型是貼合研究實(shí)際的“最優(yōu)解”,需要研究者自行決定。這意味著在做用戶分類時,我們所依賴的工具需要在研究者所提供的浩如煙海的數(shù)據(jù)當(dāng)中根據(jù)數(shù)據(jù)的分布形態(tài),逐漸探索出數(shù)據(jù)的分類形態(tài),因此最終數(shù)據(jù)分類的結(jié)果質(zhì)量對研究者對數(shù)據(jù)的理解、把握和解讀有著更高的要求。

這要求研究者在使用數(shù)據(jù)進(jìn)行聚類之前,應(yīng)當(dāng)對數(shù)據(jù)的業(yè)務(wù)內(nèi)涵具有相當(dāng)程度的把握和敏感性。

02 聚類分析用于用戶分類的操作流程

1)樣本數(shù)據(jù)選擇

根據(jù)前期的定性研究和已經(jīng)生成的假設(shè),選擇能夠用來描述和定義用戶的數(shù)據(jù)維度。在本案例中,通過定性訪談、內(nèi)部訪談等研究,研究者已經(jīng)得知,不同用戶在借貸周期、借貸金額、還款履約行為、猶豫周期上存在著很大差別,因此,研究者可以有目的地選擇可能有用的數(shù)據(jù)。可以列出所需維度的數(shù)據(jù)清單,向數(shù)據(jù)負(fù)責(zé)人獲取。

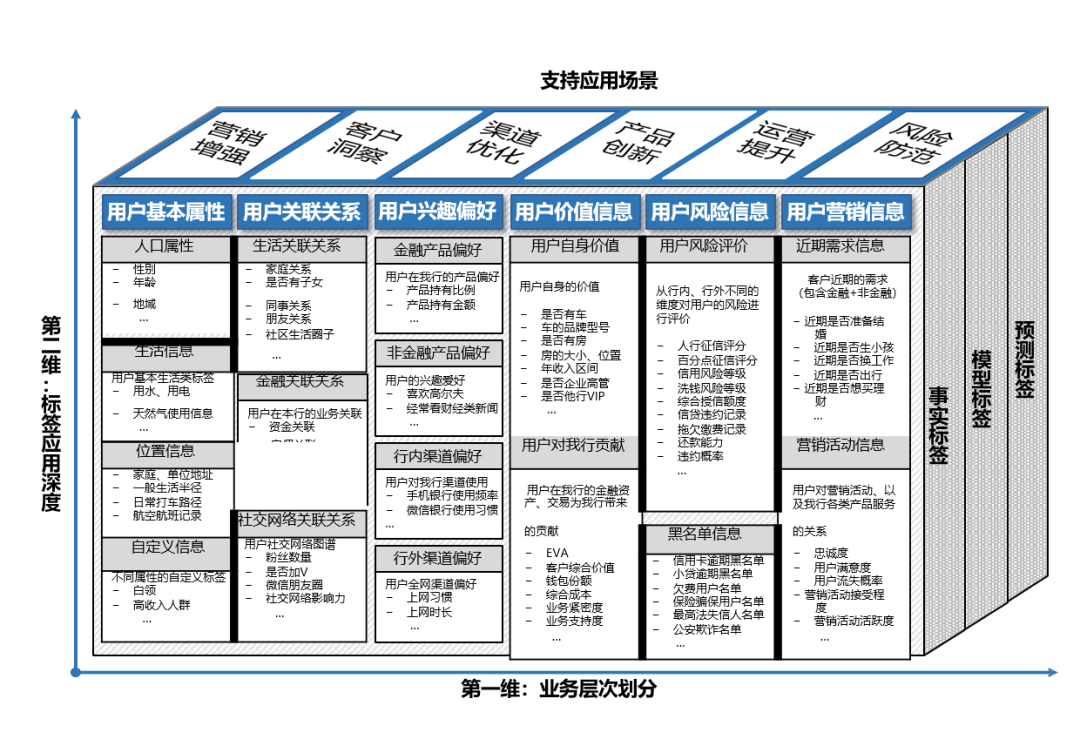

在選擇數(shù)據(jù)時,也可以查閱相關(guān)文獻(xiàn),如行業(yè)競品常用的數(shù)據(jù)/參數(shù)模型,建立對研究所需數(shù)據(jù)標(biāo)簽的感知。圖4為本案例在選擇樣本數(shù)據(jù)時參考的某銀行產(chǎn)品用戶標(biāo)簽體系。

圖4:某銀行金融產(chǎn)品用戶標(biāo)簽體系

2)樣本數(shù)據(jù)清洗

這一步驟的目的在于去除缺省值、異常值、不合理值、非研究范疇值,研究者可以根據(jù)項(xiàng)目的實(shí)際需求,去除可能成為干擾項(xiàng)的數(shù)據(jù)。如:對收入進(jìn)行標(biāo)準(zhǔn)化處理,剔除3個標(biāo)準(zhǔn)差外的異常值,去除超越研究范疇(如60周歲以上)的樣本。

注意保存清洗邏輯并在團(tuán)隊(duì)成員間共享,以便隨時恢復(fù)被誤刪除的數(shù)據(jù)。

3)數(shù)據(jù)編碼及標(biāo)準(zhǔn)化

涉及到數(shù)據(jù)類型的轉(zhuǎn)換和數(shù)據(jù)可讀性的調(diào)整,由于聚類分析需要用到一定規(guī)模的連續(xù)變量和分類變量,對于一些界定模糊的變量,需要團(tuán)隊(duì)成員商議后給予其明確的數(shù)據(jù)類型定義,并給出相應(yīng)的定義值。此外,注意保存這些編碼邏輯,業(yè)務(wù)數(shù)據(jù)往往夾雜著諸多術(shù)語和縮寫,研究員需將其轉(zhuǎn)為易讀的符號并加以記憶。

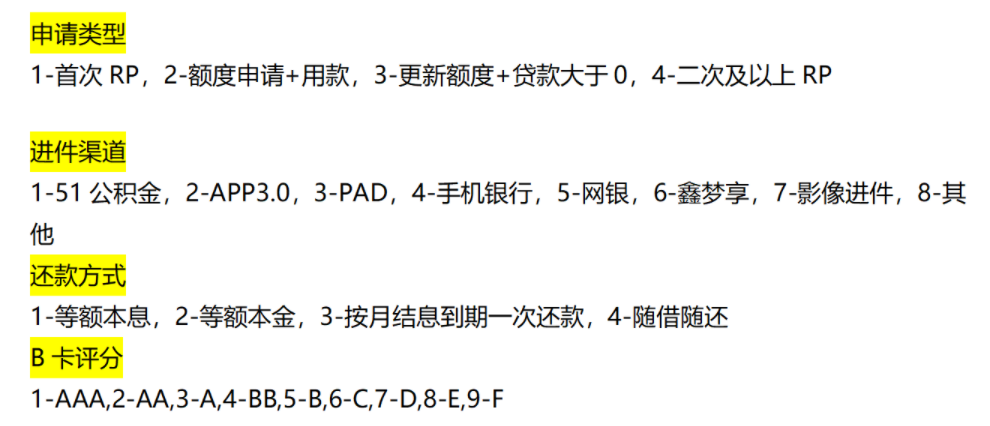

如圖5,本案例中,申請類型、進(jìn)件渠道、還款方式屬于分類變量,B卡評分描述了用戶的信用程度,則可以定義為等級變量或連續(xù)變量。

圖5:金融借貸服務(wù)流程再設(shè)計(jì)-原始數(shù)據(jù)編碼邏輯片段

此外,為了順利進(jìn)行聚類分析算法的運(yùn)轉(zhuǎn),需將不一致的數(shù)據(jù)單位調(diào)整為一致的、標(biāo)準(zhǔn)的計(jì)量單位,如:將“利率”統(tǒng)一轉(zhuǎn)化為“月利率”或“年利率”。

4)變量處理與提取特征

這一步驟目的在于使冗余的數(shù)據(jù)得到凝縮和降維。

原始變量可能會有幾百上千的維度,但最終用于聚類分析的變量需要能夠很好地描摹用戶行為,有時研究者需要對數(shù)據(jù)進(jìn)行一些簡單加工,得到一些更為關(guān)鍵的變量。如:研究者可以用最終辦理進(jìn)件時間減去首次用戶問詢時間,得出中間的差值,該變量(猶豫時長)可以用來形容用戶在金融借貸產(chǎn)品中的消費(fèi)風(fēng)格。

此外,聚類分析算法要求變量與變量之間具有較強(qiáng)的獨(dú)立性,因此,需要研究者盡可能地整合相關(guān)性較大的變量,更嚴(yán)謹(jǐn)?shù)淖龇▌t可以借助關(guān)聯(lián)規(guī)則分析發(fā)現(xiàn)并排除高度相關(guān)的特征,或通過主成分分析進(jìn)行降維。

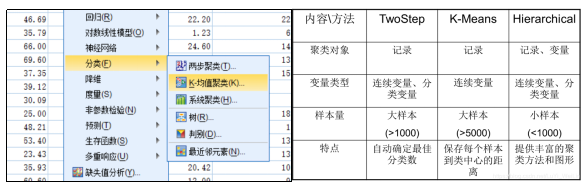

5)選擇聚類分析算法

在 SPSS統(tǒng)計(jì)分析軟件中,常用的聚類分析算法包含二階聚類 twostep、K-均值聚類 K-means、系統(tǒng)/層次聚類 Hierarchical。不同聚類分析的算法邏輯不同(本文不再贅述)所需要用到的變量類型也有所不同,適用的樣本群體也略有差異。研究者可根據(jù)項(xiàng)目的實(shí)際需要來選擇相應(yīng)的算法。如圖6:

圖6:根據(jù)項(xiàng)目實(shí)際需要選擇相應(yīng)算法

本案例中,研究者選擇了二階聚類算法,這種算法無需人為設(shè)定最終分類個數(shù),有助于實(shí)現(xiàn)對人群樣本聚類的探索。

6)選擇變量進(jìn)行聚類——檢驗(yàn)?zāi)P托Ч?/strong>

這一步驟是漫長的探索過程,需要研究者不斷嘗試,選擇適量的變量進(jìn)行聚類分析運(yùn)算,并檢視模型質(zhì)量和前期研究的適配度。研究者往往需要嘗試幾十、幾百次的更換變量、修改參數(shù),才能得到一個聚類質(zhì)量較高、模型解釋力強(qiáng)的分類模型。

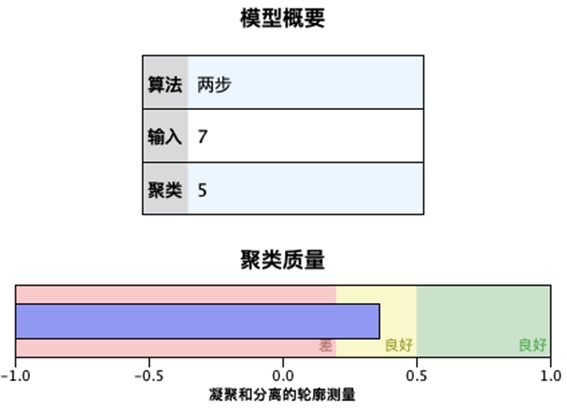

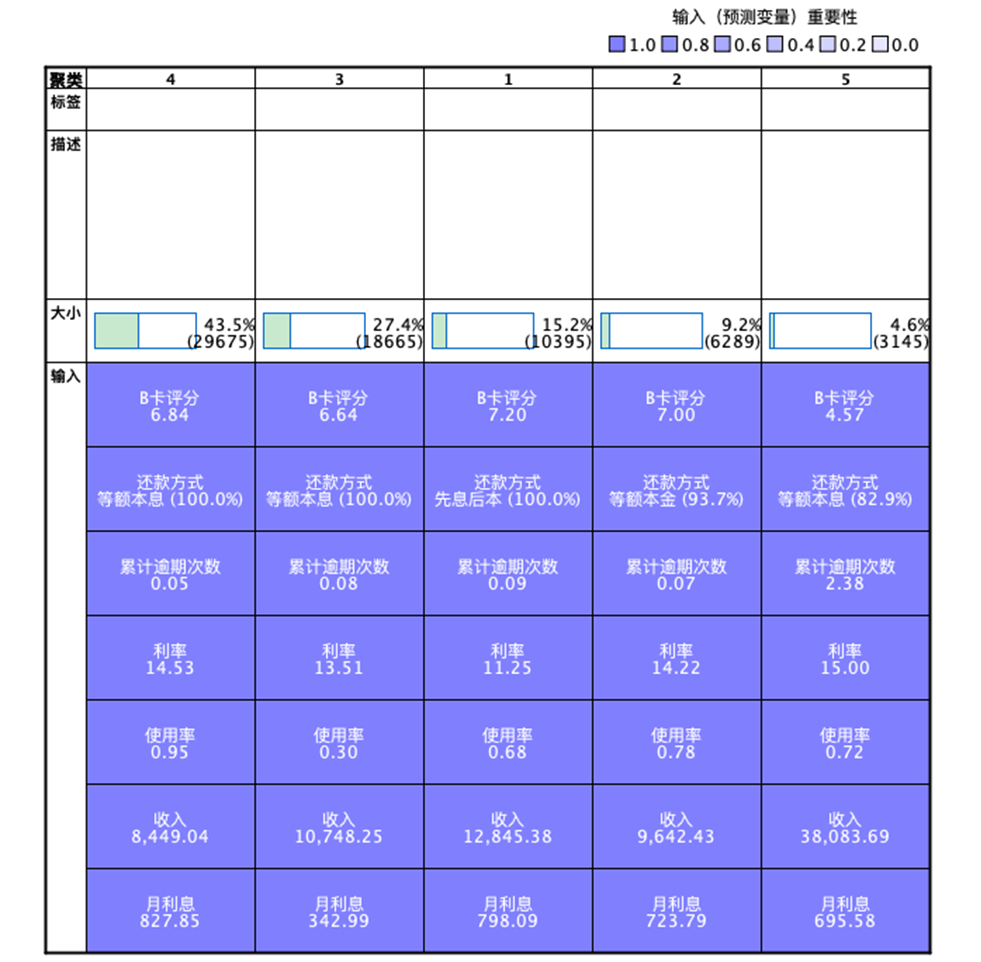

本案例中,研究者選擇了B卡評分、還款方式、累計(jì)逾期次數(shù)、利率、使用率(用款金額占授信額度的占比)、收入、月利息共7個變量,包含連續(xù)變量和分類變量,最終得到圖7的聚類模型。研究者可以在“模型摘要圖”打開模型瀏覽器,看到聚類質(zhì)量、聚類大小等圖表形式結(jié)果(圖8)。

圖7:模型摘要圖

圖8:聚類質(zhì)量、聚類大小圖表

03 聚類分析結(jié)果應(yīng)用

得到聚類分析的模型結(jié)果,通過模型中呈現(xiàn)的不同變量(含用于聚類分析的變量,和用于描述各分類的其他變量)的數(shù)值及分布,可以描述出不同類別用戶的特征,而每一類用戶會有個別較為突出的顯著特征,如圖9:

圖9:某銀行金融產(chǎn)品用戶標(biāo)簽體系

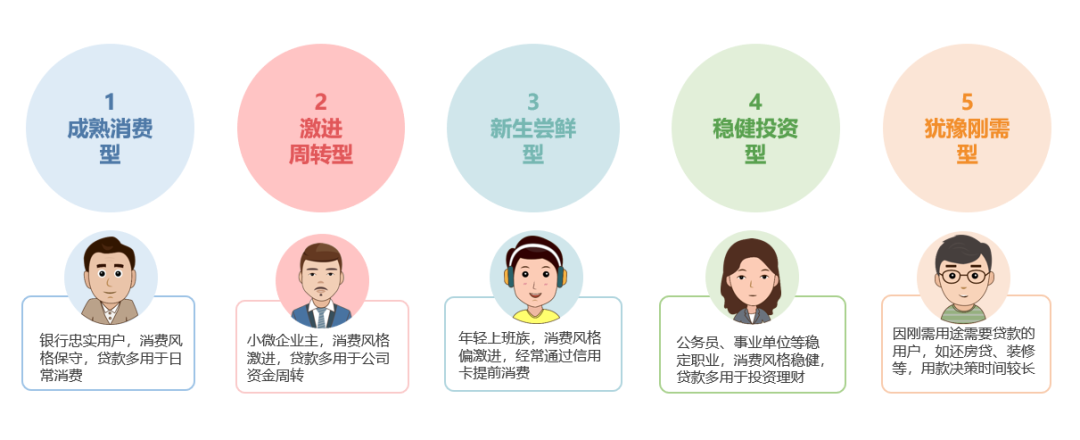

通過提取不同類別用戶的關(guān)鍵特征,結(jié)合聚類分析前所獲得的定性調(diào)研結(jié)果及經(jīng)驗(yàn),研究者與行方共同探討定義出了這5類用戶的內(nèi)涵與外延。如圖10:

圖10:用戶的內(nèi)涵與外延

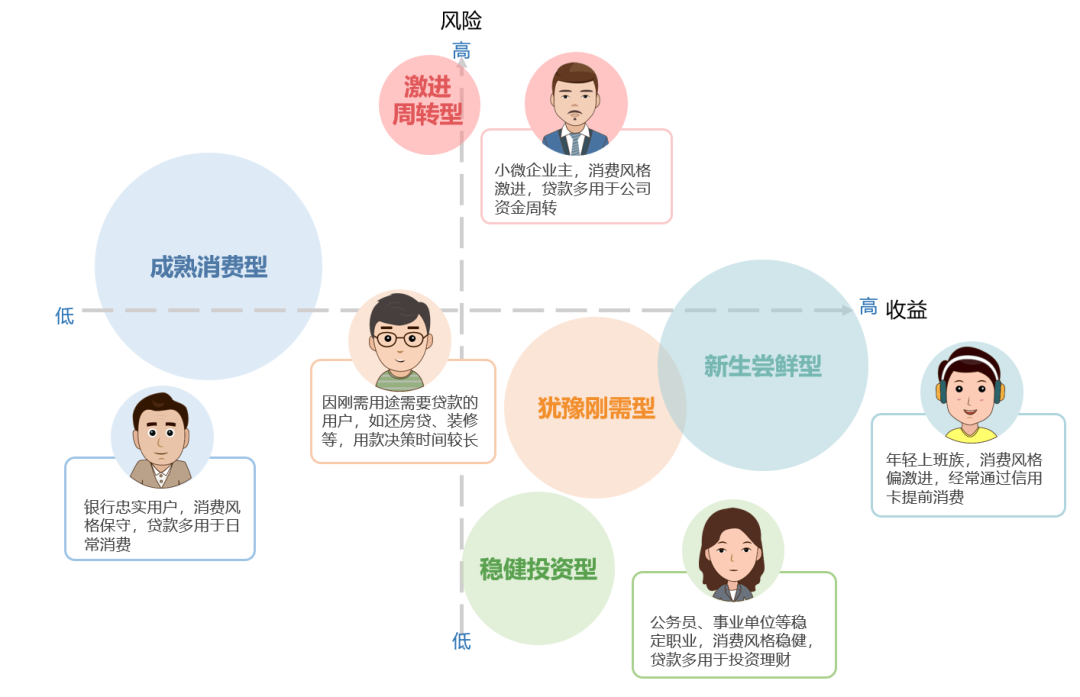

為了便于業(yè)務(wù)理解和應(yīng)用,進(jìn)一步加工該分類,將這五類用戶放在“風(fēng)險-收益”兩個獨(dú)立維度中進(jìn)行描述,如圖11:

圖11:用戶進(jìn)一步分類

如此,業(yè)務(wù)方得以了解各類用戶對于銀行借貸金融業(yè)務(wù)的價值與風(fēng)險、期待與需求,基于此描述,我們可以進(jìn)一步制定針對不同用戶的營銷和服務(wù)策略。

值得注意的是,對最終與研究假設(shè)/直覺擬合度較高的模型,最終需要結(jié)合已知的定性研究結(jié)果和業(yè)務(wù)相關(guān)人員共同闡釋,方可使機(jī)械的模型具備生態(tài)效力和業(yè)務(wù)解釋力。

得出用戶分類的基礎(chǔ)畫像后,可以再次使用訪談、工作坊、定量問卷等方式加以補(bǔ)充描述,本文不再贅述。

?

作者:何龍荃,ISAR公司資深用研

來源公眾號:伊颯爾UXD學(xué)院,專注用戶研究和用戶體驗(yàn)設(shè)計(jì)

本文由人人都是產(chǎn)品經(jīng)理合作媒體 @伊颯爾UXD 授權(quán)發(fā)布,未經(jīng)許可,禁止轉(zhuǎn)載。

題圖來自 Unsplash,基于 CC0 協(xié)議。